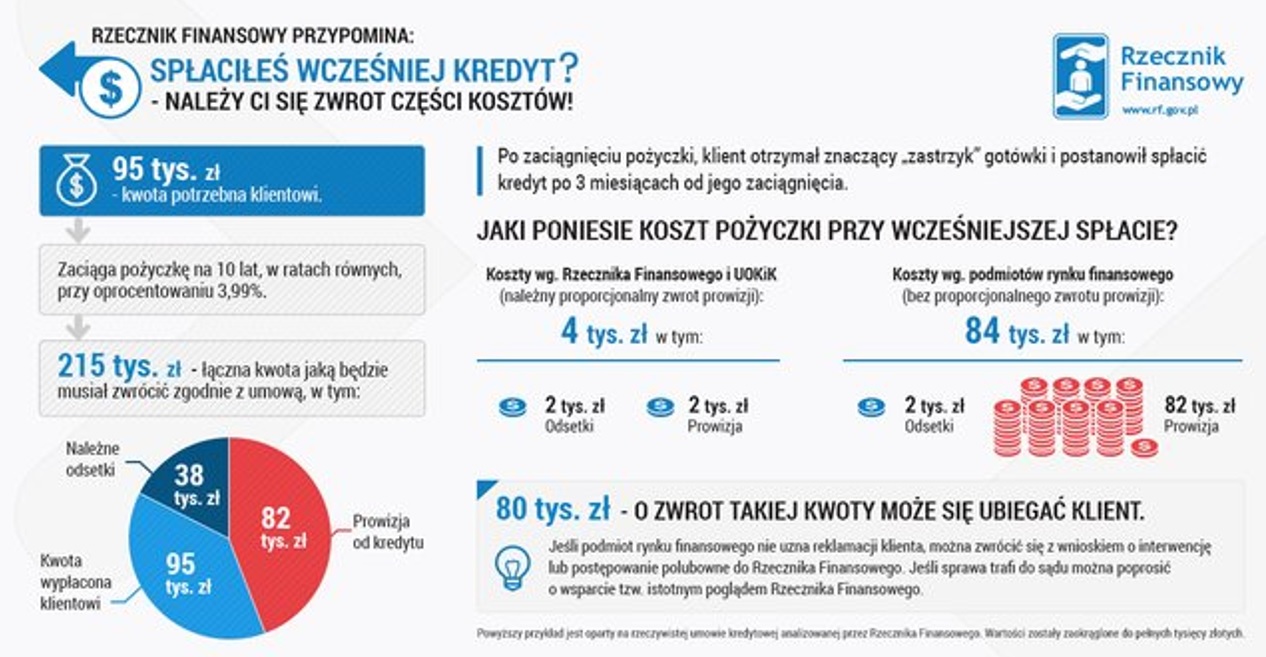

Do Ośrodka Doradztwa Finansowego i Konsumenckiego w Krakowie zgłosił się Pan Adam, który chce spłacić kredyt konsumencki przed terminem. Klient pyta ile powinien spłacić swojemu wierzycielowi oraz czy wierzyciel może zażądać opłat z tytułu wcześniejszej spłaty?

Zgodnie z ustawą o kredycie konsumenckim (dalej: „Ustawa”), konsument ma prawo w każdym czasie spłacić w całości lub w części swoje zobowiązania wynikające z umowy o kredyt. W takich przypadkach jest on uprawniony do uzyskania obniżki całkowitego kosztu kredytu, na którą składają się odsetki i koszty przypadające na pozostały okres obowiązywania umowy.

Pan Adam może przed czasem wymagalności zobowiązania spłacić je w całości lub w części,

a wierzyciel musi proporcjonalnie obniżyć całkowity koszt kredytu. To uprawnienie jest bezwzględnie obowiązujące i nie można wyłączyć jego stosowania regulując odmiennie w umowie. Odmowa zaliczenia otrzymanych środków na poczet zobowiązania kredytowego stanowić będzie zwłokę wierzyciela, pociągając za sobą konsekwencje przewidziane w art.486 KC.

Jakie koszty podlegają obniżeniu?

W wyniku przedterminowej spłaty dochodzi do obniżenia kosztu kredytu, zarówno o odsetki jak i o pozaodsetkowe koszty kredytu ( kwota ich zależna jest od okresu kredytowania). W doktrynie nie ma wątpliwości, że dotyczy to zarówno kosztów np.: obsługi kredytu, ubezpieczenia. Rozbieżności budzi kwestia proporcjonalnego obniżenia kosztów poniesionych jednorazowo, takich jak: „prowizja przygotowawcza”, „opłata administracyjna”, czy np. „opłat wstępne/weryfikacyjnych”.

W 2016 r. Rzecznik Finansowy i Prezes Urzędu Ochrony Konkurencji i Konsumentów we wspólnym stanowisku stwierdzili, iż „art. 49 ust. 1 ustawy należy rozumieć w ten sposób, że w przypadku wcześniejszej spłaty kredytu konsumenckiego następuje obniżenie wszystkich możliwych kosztów takiego kredytu, niezależnie od ich charakteru i niezależnie od tego, kiedy koszty te zostały faktycznie poniesione przez kredytobiorcę, z tymże wyjątkiem, iż redukcja ta ma charakter proporcjonalny, tj. odnosi się do okresu od dnia faktycznej spłaty kredytu do dnia ostatecznej spłaty określonej w umowie”. Należy mieć na uwadze, że to tylko stanowisko organów, które nie ma charakteru wiążącego dla sądów.

Granice prowizji za wcześniejszą spłatę kredytu

Kredytodawca może zastrzec w umowie prowizję za spłatę kredytu przed terminem. Wysokość prowizji szczegółowo określa art. 50 ustawy. Zastrzeżenie prowizji jest możliwe tylko w sytuacji, gdy:

- oprocentowanie kredytu jest stałe,

- kwota spłacanego w okresie dwunastu kolejnych miesięcy kredytu jest wyższa niż trzykrotność przeciętnego wynagrodzenia w sektorze przedsiębiorstw,

- nie mamy do czynienia z umowami kredytu w rachunku oszczędnościowo-rozliczeniowym oraz umowami, w których spłata została dokonana zgodnie z umową ubezpieczenia zawartą w celu zabezpieczenia spłaty kredytu.

Rekompensata kredytodawcy zależy od długości wyprzedanego czasu w stosunku do wymagalności z umowy, w przypadku, gdy termin ten przekracza jeden rok – prowizja nie może być większa niż 1 %. Jeżeli okres ten nie przekracza jednego roku, rekompensata nie może przekraczać 0,5% spłacanej przed terminem części kwoty kredytu. W żadnym wypadku nie może być wyższa niż wysokość odsetek, które konsument byłby zobowiązany zapłacić w okresie między spłatą kredytu przed terminem, a uzgodnionym terminem zakończenia umowy, a także nie może być wyższa niż bezpośrednie koszty kredytodawcy związane z tą spłatą.

Ponadto, Ustawodawca nałożył na Kredytodawcę obowiązek rozliczenia się z konsumentem kredytu w terminie 14 dni od dnia dokonania wcześniejszej spłaty kredytu w całości. Rozliczenie obejmuje zwrot nadpłaconej kwoty. W razie wątpliwości, co do wysokości kwoty poproś bank o szczegółowe wyliczenie. W razie nadpłaty wyślij do wierzyciela wezwanie do zapłaty. Kwestie braku zwrotu prowizji są często przedmiotem skarg do Rzecznika Finansowego i Rzeczników Konsumenckich.

Przy obliczaniu kwotę kredytu przy wcześniejszej spłacie zwróć uwagę na:

- prowizję za przedterminową spłatę,

- ilość dni o ile wcześniej chcesz spłacić kredyt,

- kwotę pozaodsetkowych kosztów, które naliczył Ci wierzyciel,

- kwotę odsetek.